在12月17日舉行的2021年度員工大會上,騰訊總辦多名成員通過線上形式發言。話題包括網際網路現狀,工具、團隊規模與創新的關系。今年最熱概念「元宇宙」也多次刷臉,具體又涵蓋全數字化展現人類、再造虛擬世界,以及社交、娛樂、投資不同元宇宙表現方式等等。

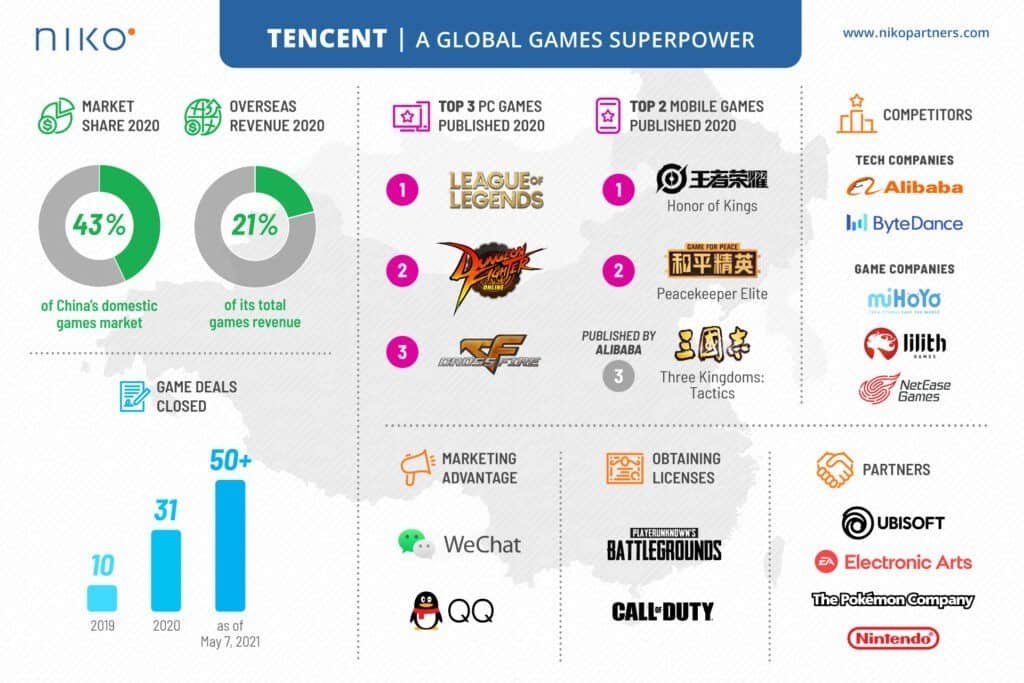

與員工大會上的審慎低調不同,外部視角看騰訊今年依然大開大合。數據機構Niko partners分析師Daniel Ahmad於12月18日通過推特指出,僅2021一年,騰訊就收購和投資超過100家遊戲公司,相當於每3天一家,從全球範圍來看,從未聽說過哪家企業一年能投資過百遊戲廠商,騰訊可謂創造了全球記錄。

內部審視的低調和外部擴張的高調,兩種反差形象重合到一起,是騰訊正在遊戲業二次創業的事實——組建全球研發網路和東西方產線。

上半年佔比更多,海外3國內7

值得注意的是,Niko partners 總結的「3天一家」,其實還是被平均後的頻率。

同樣根據Niko partners的報告,今年前5個月騰訊共收購和投資了51家遊戲公司,超過2020年31家的總和,是2019年投資收購遊戲公司數量的5倍之多,折合每2.5天就將一家遊戲公司收入囊中。

其中比較知名的案例有《飢荒》《缺氧》開發商Klei Entertainment,《麻布仔大冒險》開發商母公司Sumo Group等。其中,Sumo Group的收購價格達到9.19億英鎊,這也是迄今為止騰訊在英國的最大一筆投資。

由於牽扯巨大,騰訊對Sumo Group的收購還引來了美國外資審議委員會(CFIUS)的長臂審查。不過Sumo Group近期表示,收購案已經通過調查,預計將在明年一月前完成收購。

此外,近期外媒The Information還爆料,騰訊目前正就增持股權一事與Supercell展開磋商,而募集錢Supercell估值已經達到約110億美元。

國內企業較為典型的案例,則有今年1月投資的中文在線、2月增持的掌趣科技等老牌實力廠商。與此同時,騰訊對二次元等新興垂類賽道的投資也開始集中爆發。4月,騰訊以「高達幾十億元」的估值投資《少女前線》開發商散爆網絡(佔股20%);9月,騰訊又拿出數億元投資《影之刃》開發商靈游坊(佔股25%)。

當然,今年最為轟動的,還是騰訊於今年3月底完成了對《黑神話:悟空》研發商遊戲科學的投資,「從騰訊出走的團隊拿老東家的錢」也一時傳為佳話。

Daniel Ahmad計算指出,騰訊2021年的遊戲公司投資,大約有30%是海外標的交易。換句話說,有七成投資事件發生在國內。

海外三成,國內七成。粗看似乎有違騰訊「國內一半,海外一半」的戰略初衷,但仔細觀察其實可以發現,騰訊投資目光基本集中在研發商身上,同時所投研發商旗下作品有相當的全球化實力。比如《黑神話:悟空》在海外同樣萬眾期待,《少女前線》出海日韓成績斐然等。

為產品更為人才,最終為了自造IP

按照Niko partners的理解,騰訊近年加快對外投資頻率,主要是受到了靈犀互娛、朝夕光年、米哈游、莉莉絲、等一批新興遊戲廠商崛起的挑戰。簡單而言,它們開發出了騰訊沒有開發,或者說很難開發的產品,比如《三國志·戰略版》《原神》《劍與遠征》等,搶佔了市場先機。

騰訊自己的想法則更純粹一些:看好遊戲行業的發展。在今年三季度的財報電話會議上騰訊指出,當前大環境無論是本土還是國際市場遊戲業務發展都非常快,騰訊希望在發展過程中「如何去形成、製作自己的IP」。

的確,放眼國際市場,騰訊大獲成功的產品幾乎都在很大程度上仰仗了IP的影響力,比如基於《絕地求生》改編的《PUBG Mobile》、《使命召喚》系列改編的《CODM》,以及寶可夢IP改編的《寶可夢大集結》等。能夠打造全球風靡的遊戲的確很棒,但問題是,它們歸根結底並不屬於騰訊,騰訊需要更多自己的全球頂級IP。

在騰訊看來,打造IP的主要挑戰是人才。而騰訊招攬人才的主要方法之一,目前便是在全球范圍內遴選「值得支持的國際工作室,並與他們建立更為緊密的合作關系,吸納我們需要的人才」。

因此,騰訊還宣佈在未來兩年,會繼續增加對遊戲開發者的投資,特別是代表品質尖端的3A遊戲。同時對自研團隊騰訊也有增肌計劃,比如在過去大量使用外包的領域自建團隊,預計今後幾年員工總數保持30%-40%的增長等。

而據瞭解,騰訊目前海外控股的遊戲工作室已超過了10家、海外員工人數已超過了4000人,已是事實上的海外員工最多的中國遊戲公司,不過即使突破了4000人,與育碧2萬人的員工數相比較,騰訊海外團隊的規模尚與歐美頂級公司有較大的差距。

以人才,而非具體產品以及團隊當下收支情況作為投資標准,是騰訊有別於其他廠商和機構的最大特色。這也幫助騰訊逐漸打響只投資、不干預的業界美名,即著名的「三不原則」:「不干預經營決策,不搶佔項目主導,不尋求發行運營。」

「三不原則」輸血行業,中國遊戲也能成名片

騰訊持續加碼的投資步調和奉行「三不」的投資原則,對遊戲行業也起到了可觀的輸血效果。

從時間跨度上看,騰訊投資油門從2019年加速、2020年爆發、2021年再上一層樓。2018年由於精品化、版號審批暫停等多種因素影響,被外界視為行業「寒冬」,此後2019年開始資本市場對遊戲的熱衷程度大不如前。

《2019硬核聯盟白皮書》就顯示,2018年開始中國遊戲市場投資事件開始出現滑坡,全年投資件僅為152起,遠低於2016年的288起。到2019年上半年,這一數字進一步跳水至24起,投資金額也從3年前的650億,銳減至48.4億,市場突然多了600億資金缺口。

也正是這一年,央視曝出了遊戲市場一年倒閉企業2萬家的出圈新聞。

與此同時,騰訊對遊戲行業的投資從2019年開始加速,盡管騰訊可能沒有拯救行業的崇高理想,但對遊戲市場發展的助推作用不容忽視。

如12月18日母公司Slamfire接受騰訊投資後,《求生之路》開發商Turtle Rock工作室就不無興奮地通過官網公告表示,終於可以擴張團隊、打造3A產品了。

靈游坊創始人梁其偉業在接受騰訊投資後發內部員工信公佈,公司正在研發兩款基於虛幻引擎5的跨平台大型APRPG遊戲《影之刃零》和《群星守衛》。在信件最後梁其偉還宣佈,靈游坊全體員工10月份薪資將會上調20%,且與其他調薪疊加。

散爆網絡也是在公佈了《少女前線》系列「左思右顧、想來想去都不捨得放棄的四個產品」後,選擇接受騰訊投資。

常言道在商言商,騰訊投資加速,是否受外部競爭對手追趕而應激?我們無法排除這種可能性。

但GameLook也願意相信,騰訊的確想通過土豪式的投資,以最合適自己的方式打造3A內容產出體系,得到商業上和中國文化和技術走出去的雙重成功,最終回應騰訊自己一個談不上野心的猜想:「美國有好萊塢、日本有漫畫、韓國有韓劇,而遊戲或許也能成為一種文化標籤。」